Природний газ (Henry Hub): історія та прогноз, думки експертів

Ціна газу сьогодні

- Поточна спотова ціна природного газу на хабі Henry Hub становить близько $3,10/MMBtu (8 вересня 2025) [ycharts, eia.gov].

- Середня ціна в серпні 2025 року — приблизно $2,89/MMBtu, що на ~12–13% нижче липневого рівня через помірний попит в електроенергетиці та задовільний рівень запасів [American Gas Association].

Коротка історія ринку природного газу Henry Hub

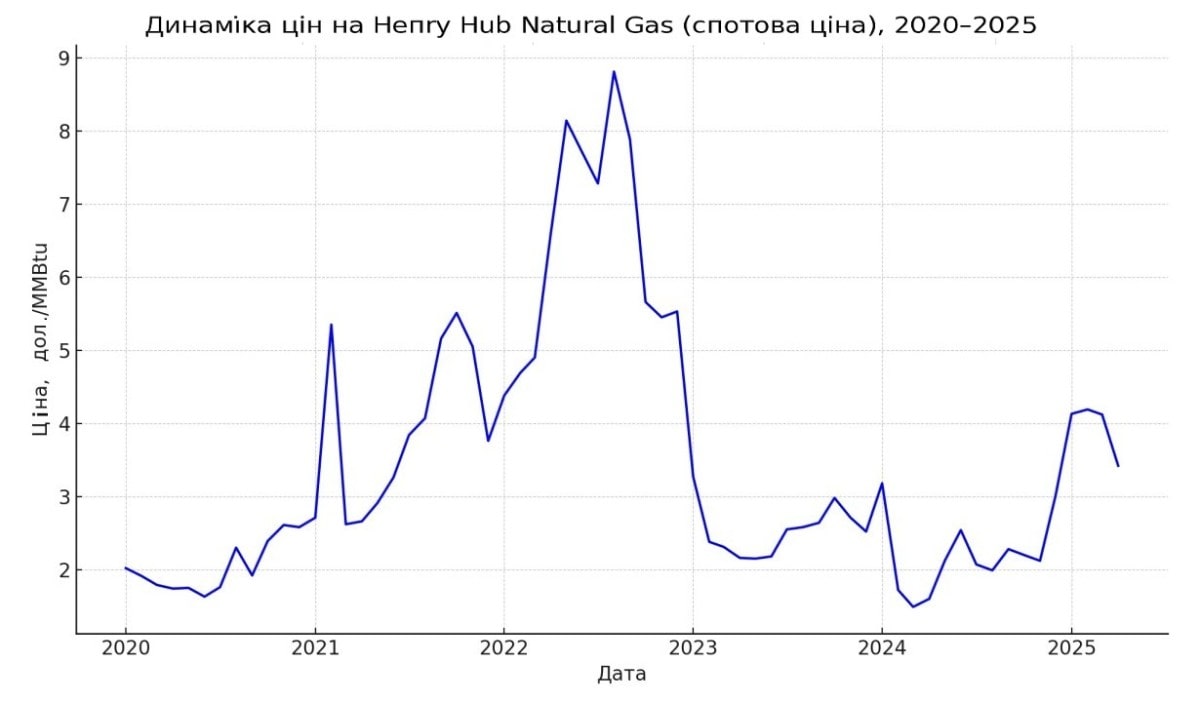

Henry Hub Natural Gas — основна еталонна марка природного газу у США. Історично ціни на газ зазнавали стрімких злетів і падінь. У 2008 році середньорічна ціна газу досягла рекордних $8.86/MMBtu [reuters.com], але з розвитком сланцевого видобутку газ подешевшав. У 2020 році через пандемію COVID-19 попит різко скоротився, і середні ціни впали до $2.03/MMBtu — мінімуму за 25 років [reuters.com]. Навпаки, вже у 2021 році стався стрибок (морозний колапс у Техасі підняв ціни у лютому 2021 року до ~$5 [rigzone.com]), а у 2022 році розгорілася глобальна енергетична криза. У серпні 2022 року Henry Hub майже досяг позначки $10 за MMBtu — вперше з 2008 року [rigzone.com]. Це зростання було зумовлене аномальною спекою у США та бумом експорту СПГ на тлі дефіциту газу в Європі, де ціни підскочили ще більше (європейський хаб TTF у той період закрився на рекордному рівні ~$9/MMBtu в перерахунку [reuters.com]). Після піку 2022 року ціни скоригувалися, і в 2023 році опустилися нижче $3 через теплу зиму та переповнені сховища. Таким чином, за останні роки ринок пройшов шлях від багаторічних мінімумів до історичних максимумів і назад.

Ціна вказана в доларах США за мільйон BTU. Волатильність ринку чітко видно на різких коливаннях: обвал цін у 2020 р. (мінімум ~$1.6 влітку 2020) змінився зростанням на тлі «льодяного шторму» 2021 р. та глобальної енергетичної кризи 2022 р., коли ціни стрімко зросли. У 2023 р. котирування знову знизилися через м’яку зиму та надлишок пропозиції [reuters.com, rigzone.com].

На початку 2025 року ринок стабілізувався після цих екстремальних коливань. Поточна ціна Henry Hub знаходиться в діапазоні ~$3–4/MMBtu. Для порівняння, середня ціна за 2024 рік оцінюється приблизно у $2.29/MMBtu — це був мінімум за чотири роки внаслідок перенасичення запасів [reuters.com]. Таким чином, незважаючи на відновлення в кінці 2024 – на початку 2025 років, газ усе ще помітно дешевший, ніж на піку в 2022 році.

Поточні котирування та фундаментальні показники

Станом на 16 вересня 2025 року котирування природного газу на хабі Henry Hub становлять близько $2,89 за MMBtu[fred.stlouisfed.org, markets.businessinsider.com].

Загалом динаміка цін на природний газ зараз значною мірою залежить від кількох ключових факторів, серед яких:

- Збільшення попиту на електроенергію: В літні місяці, коли підвищений попит на електроенергію через використання кондиціонерів, ціни на природний газ також можуть зрости.

- Зниження видобутку газу в США: Згідно з даними EIA, рівень видобутку природного газу в США в 2025 році продемонструє незначне зростання, але темпи збільшення залишаються низькими.

- Експорт зрідженого природного газу (LNG): Особливо це стосується Європи та Азії, де дефіцит газу сприяє підвищенню цін. США збільшили експорт LNG, що також сприяє зростанню котирувань на Henry Hub.

- Погодні умови: Довгострокові прогнози показують зростання попиту в періоди холодних зим, як це було в 2023 році. Це призведе до цінових коливань.

- За даними EIA (Short-Term Energy Outlook, вересень 2025), очікується, що у 2025 році середня ціна на газ на хабі Henry Hub становитиме близько $3,52/MMBtu та зросте до приблизно $4,28/MMBtu у 2026 році[Rigzone].

- Стандартний прогноз EIA: у IV кварталі 2025 року ціна може піднятися до близько $3,70/MMBtu (через зростаючий попит і експорт СПГ), а в зимовий пік — приблизно $4,60/MMBtu.

Прогнози цін на природний газ: 2025–2030

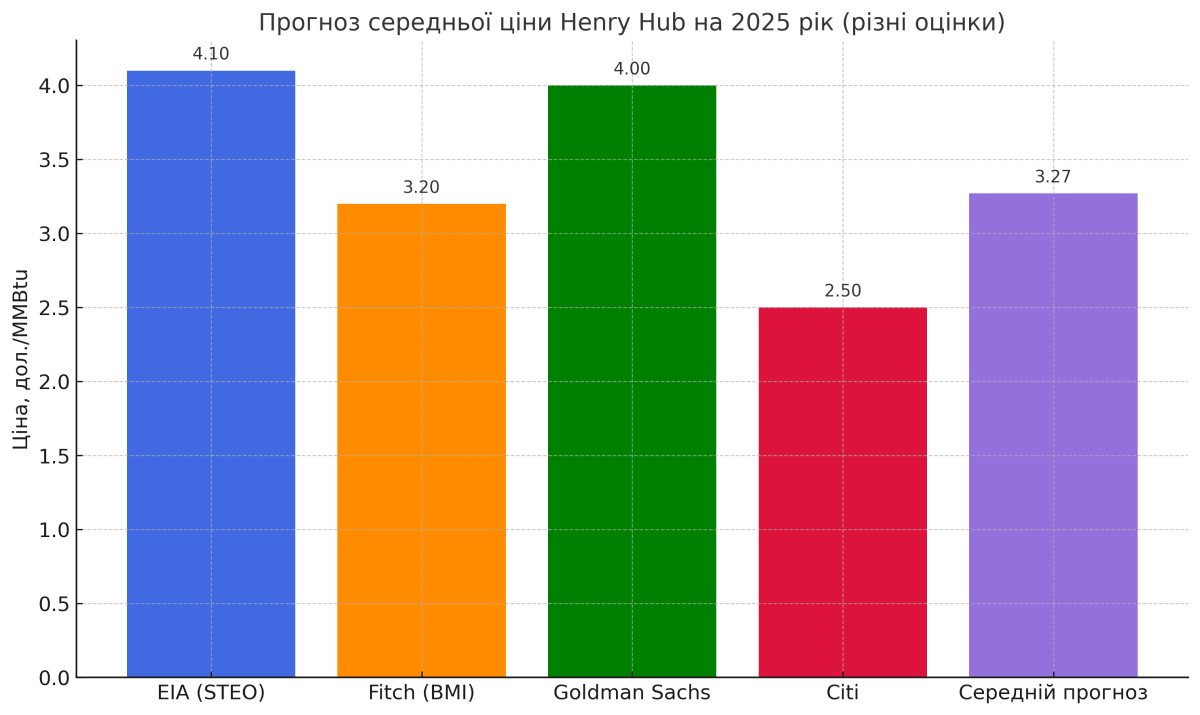

Прогнози щодо Henry Hub на найближчі роки суттєво відрізняються. Офіційні організації та великі інвестбанки дають оцінки в діапазоні від помірно оптимістичних до доволі стриманих. Нижче наведено порівняння деяких ключових прогнозів середньої ціни Henry Hub у 2025 році:

EIA — прогноз Управління енергетичної інформації США (STEO, травень 2025); Fitch (BMI) — прогноз дочірньої аналітичної компанії Fitch (Business Monitor International) [rigzone.com]; Goldman Sachs — прогноз інвестбанку Goldman Sachs [moomoo.com]; Citi — прогноз Citigroup (початок 2024 року) [marketscreener.com]; «Середній прогноз» — консенсус аналітиків за результатами опитувань (прогнози інвестдомів, усереднені агентствами) [reuters.com].

Прогнози на 2025–2030 роки передбачають помірний ріст цін на природний газ, що може коливатися в залежності від факторів попиту та пропозиції.

Прогнози за роками

- 2025 рік: середня ціна очікується на рівні $3,50–3,60 за MMBtu (EIA, Fitch, J.P. Morgan).

- 2026 рік: прогнозується зростання до $4,28–4,30 за MMBtu (EIA).

- 2030 рік: котирування можуть досягти $4,60–4,80 за MMBtu на тлі зростання попиту та розширення експорту СПГ [eia.gov, reuters.com].

Прогнози цін на газ на 2025 рік

| Джерело | Прогноз, $/MMBtu |

| EIA | 3.50–3.60 |

| Fitch (BMI) | 3.20–3.70 |

| Goldman Sachs | 3.35–3.90 |

| Citi | 2.75 |

| J.P. Morgan | 3.70–3.75 |

| Консенсус | ~3.50–3.60 |

Джерело даних: EIA (серпень 2025), Rigzone, Reuters, Bloomberg, Fitch.

Довгострокові прогнози до 2040 року

З точки зору довгострокового прогнозу (до 2040 року), ринок природного газу може зіткнутися з сильною конкуренцією з боку відновлювальних джерел енергії та зрідженого природного газу (LNG). Ці фактори можуть призвести до значного підвищення цін на газ або, навпаки, до зниження.

Прогнози до 2040 року:

- Ціни можуть досягти $7.65 за MMBtu до 2040 року через збільшення глобального попиту на газ.

- Розвиток технологій, таких як штучний інтелект і нові способи зберігання енергії, можуть стати основними драйверами для зменшення залежності від традиційних джерел енергії, що відобразиться на ціні газу.

Думки експертів:

Мартін Гайнріх (сенатор США)(LabPolitico, String Theory, Reuters):

Ми перебуваємо в умовах обмеженої пропозиції та зростаючого попиту... На наступних виборах республіканці заплатять політичну ціну за зростання цін на електроенергію.

Аналітики Morgan Stanley(Seeking Alpha, Investing.com, NAGA): - за останніми даними, вони підвищили свій прогноз середньорічної ціни на газ Henry Hub у 2025 році з $3.75 до $4.15 за MMBtu, враховуючи холодну зиму та активне зростання експорту LNG.

Ми підвищили прогноз Henry Hub на 2025 рік до $4.15 за MMBtu з урахуванням холодної зими та експансії експорту LNG.

Представники EIA (U.S. Energy Information Administration)(eia.gov):

Ми прогнозуємо помірне зростання цін у 2025 році (середньорічно близько $3.70 за MMBtu), проте геополітика та експорт LNG можуть посилити волатильність.

Фактори, що впливають на ціни природного газу

На вартість природного газу впливає цілий комплекс чинників — від сезонної погоди до глобальної економіки. Нижче наведено ключові з них:

- Попит (економічне зростання): Із зростанням економіки збільшується споживання газу промисловістю та електроенергетикою. Наприклад, у 2021–2022 роках відновлення економіки після COVID підштовхнуло попит і сприяло зростанню цін [rigzone.com]. Навпаки, ризики рецесії або уповільнення економіки Китаю знижують світовий попит на енергоносії [cnbcafrica.com]. Також нові сегменти попиту — як-от дата-центри для штучного інтелекту — можуть стати важливими споживачами газу до кінця десятиліття [reuters.com].

- Сезонність і погода: Холодні зими й спекотні літа різко підвищують споживання газу (на опалення або кондиціонування). Так, неочікувані сильні морози у США (наприклад, узимку 2021 та 2022 років) викликали цінові ралі [mnimarkets.com, rigzone.com]. Водночас аномально м’яка зима 2023/24 призвела до надлишку газу в сховищах і падіння цін [reuters.com]. Сезон ураганів також впливає — порушує видобуток у Мексиканській затоці або роботу СПГ-заводів. Прогнози погоди є одним із найважливіших короткострокових орієнтирів для трейдерів газу.

- Запаси та резервні потужності: Обсяг газу в підземних сховищах щодо середнього рівня — індикатор балансу ринку. Якщо запаси перевищують норму (як навесні 2023 року), ціни опиняються під тиском доти, поки надлишок не зникне [reuters.com]. І навпаки, дефіцит запасів (як улітку 2022, коли сховища у США були заповнені на 14% менше за норму [rigzone.com]) підштовхує котирування вгору. Важливі й вільні потужності видобутку: останніми роками видобуток зростав настільки швидко, що інфраструктура СПГ не встигала — газ навіть спалювали у факелах. Проте до 2025–2026 років запуск нових СПГ-заводів поглине більшу частину надлишку, зменшивши резерв і зробивши ринок більш чутливим до перебоїв.

- Експорт і світовий ринок: США стали найбільшим експортером СПГ у 2023 році, обігнавши Катар і Австралію [reuters.com]. Це прив’язало Henry Hub до світових цін. Коли в Європі чи Азії виникає дефіцит (як у 2022 році), попит на американський СПГ зростає — разом із ним і внутрішні ціни [rigzone.com]. У перспективі розширення експорту (до ~27 млрд куб. футів/день до 2028 року проти ~12 млрд у 2024 році за прогнозом LSEG [reuters.com]) підтримуватиме попит на газ у США. Водночас поява альтернативних постачань на світовому ринку може знизити напругу: наприклад, якщо Європа знову отримає газ із РФ (через транзит через Україну чи пом’якшення санкцій), ціни на TTF та азійський LNG впадуть — це опосередковано знизить і Henry Hub. Аналітики Citi зазначають, що відновлення поставок трубопровідного газу з Росії могло б суттєво охолодити ринки Європи та Азії [mnimarkets.com], зменшивши премію за СПГ і стримавши ріст цін у США.

- Видобуток і інвестиції: З боку пропозиції важлива реакція виробників. Американські компанії продемонстрували гнучкість: вони наростили видобуток до рекордних рівнів, коли газ був дорогий (2022 рік), і скоротили буріння, коли ціни впали (2023 рік). Якщо ціни знову зростуть, очікується швидке розгортання бурових установок і приплив сланцевого газу (з певним лагом). Проте дисципліна капіталовкладень в галузі зросла — багато виробників заявляють, що не збільшуватимуть обсяги без чіткого покращення цінової кон’юнктури [reuters.com]. До того ж тривале збереження низьких цін може призвести до банкрутства дрібних операторів і довгострокового скорочення пропозиції. Таким чином, від реакцій видобувників теж залежить середньостроковий тренд цін.

- Монетарна політика та долар: Як згадувалося раніше, політика Федеральної резервної системи впливає на товарні ринки. Сильний долар робить сировину дорожчою для покупців в інших країнах, знижуючи світовий попит [cnbcafrica.com]. Крім того, високі відсоткові ставки підвищують вартість зберігання та хеджування товарних запасів, що часто спричиняє розпродаж ф’ючерсів. У періоди жорсткого посилення (як у 2022–2023 роках) сировинні ринки, включаючи газ, перебувають під тиском. І навпаки — пом’якшення політики (зниження ставок або запуск QE) історично підтримувало зростання цін на ризикові активи, включно з енергоносіями.

- Геополітика: Конфлікти та санкції можуть різко змінити ситуацію на газовому ринку. Яскравий приклад — війна в Україні: санкції проти російського газу та скорочення постачань у Європу створили глобальний дефіцит СПГ у 2022 році, що спричинило ціновий стрибок [reuters.com]. Будь-яке загострення в основних регіонах видобутку (Близький Схід, Росія тощо) або на маршрутах постачань СПГ (протоки, канали) здатне викликати стрибок цін через побоювання перебоїв. І навпаки — дипломатичне послаблення й нові торговельні угоди (наприклад, збільшення експорту з Ірану або різке розширення Катаром) можуть покращити ситуацію з пропозицією. Геополітичні новини регулярно вносять волатильність на газовий ринок.

Підводячи підсумок, інвесторам у природний газ слід відстежувати прогнози погоди, статистику запасів, звіти EIA про видобуток, новини про експорт СПГ, а також макроекономічні сигнали. Ці фактори в сукупності визначають напрям цінових трендів.

Інструменти для інвестицій у природний газ на платформі FXClub

Для тих, хто зацікавлений в інвестиціях або спекуляціях на цінах природного газу, платформа FXClub (Libertex) пропонує низку інструментів:

- CFD на природний газ (тикер NG):

Контракт на різницю на Henry Hub Natural Gas — базовий інструмент, який дозволяє отримувати прибуток на коливаннях цін газу без фізичної поставки сировини fxclub.org. Через CFD можна як відкрити довгу позицію (на зростання ціни газу), так і коротку (на зниження), використовуючи за потреби кредитне плече. Спреди за цим інструментом зазвичай низькі, а торгівля йде практично цілодобово, слідуючи за глобальними ф’ючерсами NYMEX. - Акції газових і енергетичних компаній:

На платформі доступні акції найбільших компаній галузі, пов’язаних із природним газом. Наприклад, ExxonMobil (XOM) и Chevron (CVX) – нафто-газові супермажори, що мають великий газовий бізнес. Також доступні акції газових інфраструктурних компаній (трубопроводи, сховища) та виробників обладнання. Інвестиції в акції дають експозицію до газового сектору, часто з виплатою дивідендів, і можуть бути привабливими для більш довгострокових стратегій. - ETF та інші фонди на природний газ:

Для диверсифікованих інвестицій можна використовувати біржові фонди (ETF), що відстежують ціни на газ або індекс компаній галузі. На FXClub представлені популярні ETF, наприклад United States Natural Gas Fund (UNG) — фонд, який слідкує за ф’ючерсними цінами Henry Hub, або галузеві ETF на енергетику. Такі інструменти зручні для тих, хто хоче інвестувати в увесь сектор одразу. Волатильність у газових ETF висока, тому вони підходять для активних інвесторів, які очікують значні цінові рухи. - Індекси та композити енергоносіїв:

Досвідчені трейдери можуть звернути увагу на товарні індекси, до складу яких входить природний газ (разом із нафтою та іншими сировинними товарами). Наприклад, індекс S&P GSCI Natural Gas або змішані індекси енергоносіїв. Рух таких індексів згладжений у порівнянні з окремими контрактами, але в них також відображається динаміка газового ринку. На платформі FXClub можна торгувати деякими з цих індексів через CFD.

Для початку роботи з будь-яким із цих інструментів достатньо відкрити рахунок на платформі. Forex Club не стягує комісій за угоди CFD та надає зручний мобільний і вебдодаток для торгівлі. Інвестори з України, Узбекистану, Киргизстану та Таджикистану можуть скористатися локалізованими версіями платформи рідною мовою.

Під час торгівлі газовими інструментами важливо пам’ятати про ризики — ринок природного газу надзвичайно волатильний, тому рекомендується використовувати стоп-лосси (обмеження збитків) і уважно стежити за новинами.

Грамотне використання інструментів FXClub дозволить отримувати вигоду з динамічного ринку природного газу, залишаючись у курсі його фундаментальних трендів і прогнозів.

Акції компаній, пов’язаних із видобутком газу

Напряму пов’язані з видобутком та експортом природного газу:

- Henry Hub Natural Gas - еталонна марка природного газу, що транспортується через газопроводи у США. Henry Hub – це вузлова точка на газопроводі у штаті Луїзіана (США).

- Exxon Mobil Corp. – один із найбільших у світі виробників нафти та газу.

- Chevron Corp. –великий міжнародний гравець у сфері СПГ (зрідженого природного газу), видобутку та переробки.

- PetroChina Co. Ltd. – найбільша державна нафтогазова компанія Китаю, зокрема у сфері видобутку газу.

- Petrobras S.A. –державна бразильська компанія з активним видобутком як нафти, так і газу.

- Repsol S.A. –іспанська компанія, активна в сегменті розвідки та видобутку природного газу.

- Total S.A.(нині TotalEnergies) – французька енергетична компанія, один із лідерів світового ринку СПГ.

Не прямо пов’язані (мають частку газового бізнесу, але не зосереджені на ньому):

- BASF SE– виробляє хімікати та добрива, що споживають природний газ, також бере участь у деяких СПГ-проєктах.

- Eni S.p.A. – італійська енергетична компанія, активно працює в сфері газу (розвідка, СПГ, газопроводи).

Загальні фондові індекси, доступні для торгівлі через CFD на FXClub

Ці індекси відображають загальний стан фондових ринків відповідних регіонів і можуть включати компанії, пов’язані з енергетичним сектором, зокрема з природним газом:

- S&P 500 (Standard & Poor’s 500)

- Dow Jones Industrial Average (DJIA 30)

- NASDAQ 100

- FTSE 100 (Велика Британія)

- FDAX 40 (Німеччина)

- CAC 40 (Франція)

- Nikkei 225 (Японія)

- EU Stocks 50

- China A50

- Russia 50 Index

Джерела: Управління енергетичної інформації США (EIA), Reuters, Rigzone, CNBC, матеріали Forex Club. Усі статистичні дані та прогнози наведені на основі офіційних звітів і джерел (EIA STEO, EIA Annual Outlook, Reuters, Fitch Solutions, Goldman Sachs тощо), посилання на які подано у тексті: eia.gov, reuters.com.

Висновки

Прогнози для ринку природного газу вказують на помірне зростання цін до 2030 року з можливим виходом у діапазон $4,5–4,8 за MMBtu. У довгостроковій перспективі (до 2040 року) динаміка визначатиметься поєднанням ключових факторів:

- попит на електроенергію, особливо у періоди екстремальних температур;

- експорт LNG до Європи та Азії, де зберігається висока залежність від імпорту;

- погодні умови, що безпосередньо впливають на сезонні коливання попиту;

- інвестиції й технології, включно з розвитком ВДЕ та газової інфраструктури.

Таким чином, базовий сценарій передбачає плавне зростання котирувань, однак при різких дисбалансах попиту й пропозиції ринок може демонструвати значну волатильність [eia.gov, reuters.com, rigzone.com].

Часті запитання (FAQ)

Чи варто інвестувати в природний газ у 2025 році?

Так, але з урахуванням ризиків. Ціни на газ стабілізувалися після падіння у 2023 році та мають потенціал зростання у 2025–2026 роках, особливо за умов високого попиту та холодної зими. Прогнози вказують на рівень близько $3.89-4.00 за MMBtu. Однак ринок залишається волатильним, тому краще інвестувати через диверсифіковані інструменти (акції, ETF, CFD з обмеженням збитків).

Що впливає на ціну газу Henry Hub?

На вартість природного газу в Henry Hub впливає сукупність факторів:

- сезонна погода (зими, спека, урагани),

- внутрішні запаси в сховищах,

- обсяги видобутку та бурова активність,

- експорт СПГ до Європи та Азії,

- геополітика та монетарна політика США (курс долара, відсоткові ставки).

Henry Hub є ключовим індикатором для північноамериканського та частково світового газового ринку.

Яка компанія лідирує на ринку СПГ у США?

Лідером американського ринку скрапленого природного газу залишається Cheniere Energy, яка забезпечує майже половину експорту. Також активно розвиваються Venture Global, ExxonMobil, Chevron і Tellurian. Ці компанії володіють великими терміналами та контрактами на постачання в Європу й Азію.

Що таке Henry Hub і чому він важливий?

Henry Hub — це найбільший газовий хаб у США, розташований у Луїзіані. Він з’єднує кілька основних газопроводів і є базою для розрахунку цін на ф’ючерси природного газу на біржі NYMEX. Саме котирування Henry Hub відображають попит і пропозицію на ринку США й часто використовуються в міжнародних контрактах.

Чим відрізняється Henry Hub від TTF?

Henry Hub — це газовий індекс для США, а TTF (Title Transfer Facility) — для Європи (Нідерланди).

- Henry Hub відображає ситуацію на внутрішньому ринку США

- TTF — на європейському ринку, особливо в ЄС.

Після 2022 року ціни на TTF часто були в 2–3 рази вищими, ніж на Henry Hub через кризу постачання. Наразі ціни почали зближуватися, але різниця досі відчутна.

Які ETF найкраще підходять для інвестицій у природний газ?

Найпопулярніші біржові фонди (ETF):

- United States Natural Gas Fund (UNG) — відстежує ціни на ф’ючерси Henry Hub.

- First Trust Natural Gas ETF (FCG) — фокус на акціях газовидобувних компаній.

- Energy Select Sector SPDR (XLE) — охоплює великі енергетичні компанії США, зокрема пов’язані з газом.

Відмова від відповідальності:

Інформація, представлена в цій статті, має виключно інформаційний характер і не є індивідуальною інвестиційною рекомендацією чи пропозицією купівлі або продажу будь-яких фінансових інструментів. Прогнози базуються на відкритих джерелах і аналітичних оцінках, актуальних на момент публікації. Фінансові ринки піддаються високій волатильності, і будь-які інвестиційні рішення слід ухвалювати на основі власного аналізу або після консультації з професійним фінансовим радником. FXClub та автори матеріалу не несуть відповідальності за можливі збитки, понесені в результаті використання поданої інформації.

Спробуйте

онлайн-термінал Libertex

Почати торгуватиІнвестуйте в будь-які активи безплатно та без ризиків. Вдосконалюйте торгові стратегії з віртуальними 50 000 $.

Получайте первыми торговые сигналы, аналитику и актуальные новости!

У Forex Club Libertex есть свое дружественное сообщество трейдеров с ежедневной активностью.

Подписывайтесь на Telegram